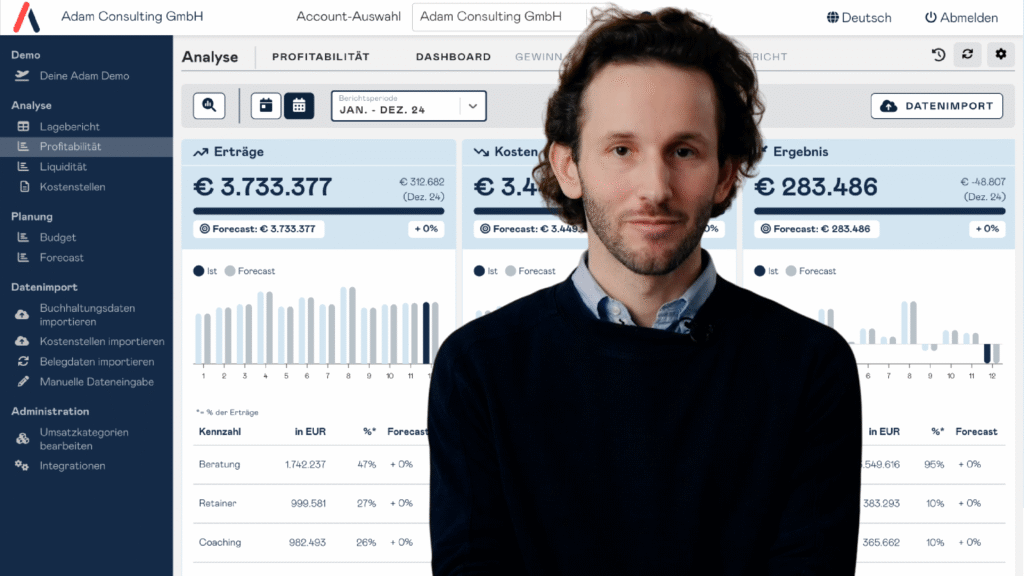

Bilanzkennzahlen: Diese 6 KPIs verbessern euer Controlling

Folgendes erwartet dich in diesem Beitrag über Bilanzkennzahlen:

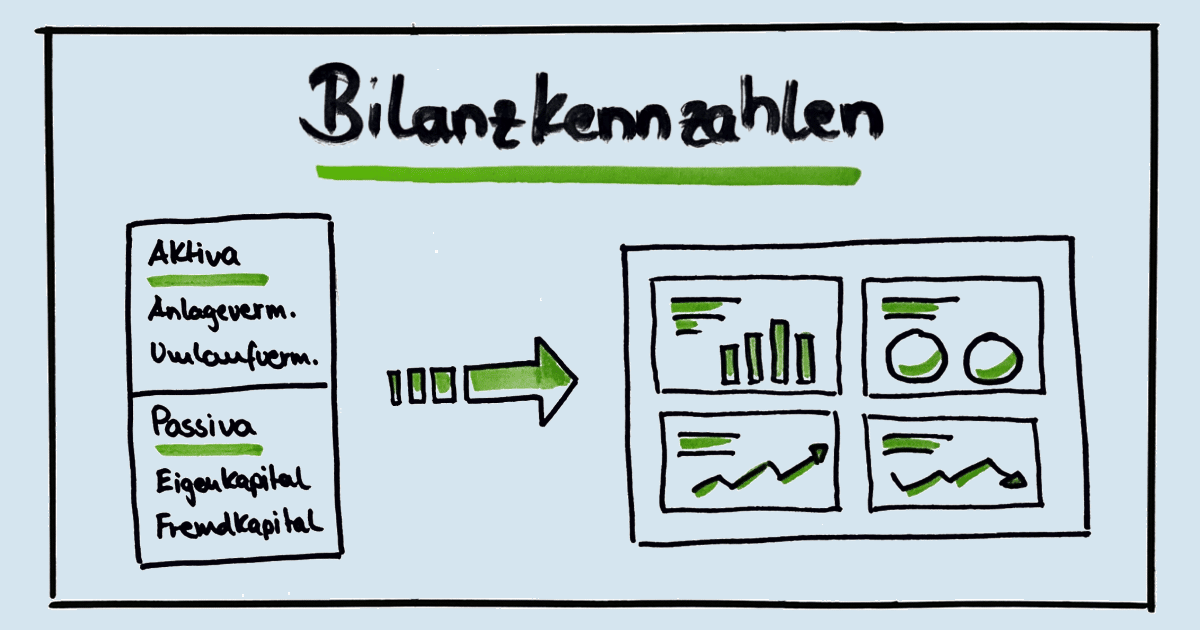

Die Bilanz ist ein unterschätztes Controlling-Instrument. Hinter der zugegeben etwas biederen Darstellung in 2 Spalten, verbergen sich wertvolle Bilanzkennzahlen, mit deren Hilfe ihr die Analyse und Steuerung eures Unternehmens verbessern könnt.

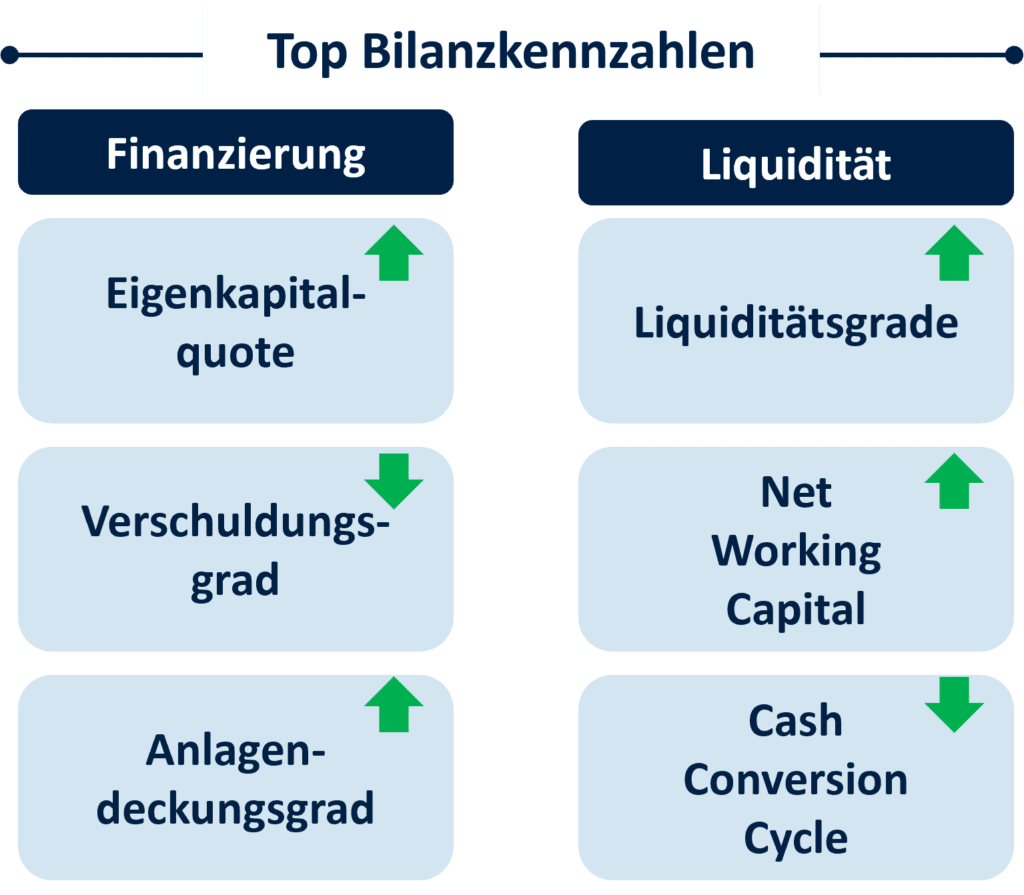

Bevor ihr mit dem Messen aller möglichen Bilanzkennzahlen aus diversen Lehrbüchern beginnt, empfehlen wir eine Priorisierung auf die Themen Finanzierung und Liquidität. Die wichtigsten Bilanzkennzahlen hierfür sind:

Im Folgenden beschreiben wir die einzelnen Bilanzkennzahlen im Detail.

1. Eigenkapitalquote

Ein wesentliches Ziel in der langfristigen Finanzierung von Unternehmen ist die Steigerung der finanziellen Unabhängigkeit. Dieses Ziel spiegelt sich im Verhältnis von Eigenkapital zu Fremdkapital wider. Es gilt: je höher der Eigenkapitalanteil, desto höher die finanzielle Unabhängigkeit!

Definition und Berechnung

Die Eigenkapitalquote zeigt den Anteil des Eigenkapitals am Gesamtkapital. Diese Bilanzkennzahl ist damit ein Gradmesser für die Eigenfinanzierungskraft und finanzielle Unabhängigkeit. Banken nutzen die Eigenkapitalquote auch zur Bewertung der Kreditwürdigkeit. Die Bilanzkennzahl wird wie folgt berechnet:

Eigenkapitalquote = (Eigenkapital / Gesamtkapital) * 100

Um diese Bilanzkennzahl berechnen zu können, benötigt ihr die einzelnen Elemente der Passivseite der Bilanz, welche das Kapital des Unternehmens zeigt. Dazu zählen:

- Eigenkapital: Stammkapital, Vorgetragene Gewinne/Verluste, Jahresergebnis, Rücklagen

- Verbindlichkeiten: ggü. Lieferanten, Steuer, Sozialversicherungen, sonstige

- Rückstellungen: Abfertigungen, Pension, Urlaub, sonstige

- Passive Rechnungsabgrenzungsposten: Bereits erhaltene Zahlungen für Erträge, die wirtschaftlich in das Folgejahr gehören

Maßnahmen zur Verbesserung der Bilanzkennzahl

- Zuführung von Gesellschafterzuschüssen

- Erhöhung des Stammkapitals (im Zuge einer Finanzierungsrunde)

- Mezzanin-Finanzierung (z.B.: Revenue Based Financing)

- Umwandlung Fremdkapital in Eigenkapital

- Steigerung des Gewinns (Jahresüberschuss)

2. Verschuldungsgrad

Einen anderer Blickwinkel auf den Grad der finanziellen Unabhängigkeit bietet die Analyse der Abhängigkeit von externen Geldgebern im Vergleich zum Eigenkapital. Externe Geldgeber können Banken, Investoren oder Lieferanten sein. Alle haben gemein, dass man sich bei ihnen verschuldet. Es gilt: je höher die Verschuldung, desto höher das finanzielle Risiko.

Definition und Berechnung

Die Verschuldungsgrad zeigt das Verhältnis zwischen Fremdkapital und Eigenkapital. Damit zeigt die Bilanzkennzahl – ergänzend zur Eigenkapitalquote – die Finanzierungsstruktur aus Sicht der Fremdfinanzierung. Dabei wird der Verschuldungsgrad ebenso von Banken zur Bewertung der Kreditwürdigkeit genutzt. Die Bilanzkennzahl wird wie folgt berechnet:

Verschuldungsgrad = (Fremdkapital / Eigenkapital) * 100

Um diese Bilanzkennzahl berechnen zu können, benötigt ihr die einzelnen Elemente der Passivseite der Bilanz.

Maßnahmen zur Verbesserung der Bilanzkennzahl

- Alle genannten Maßnahmen zur Steigerung der Eigenkapitalquote

- Reduktion der Verbindlichkeiten ggü. Lieferanten

- Tilgung bestehender Kreditverbindlichkeiten

- Umwandlung Fremdkapital in Eigenkapital

3. Anlagendeckungsgrad

Unternehmen tätigen immer wieder langfristige Investitionen, etwa in Maschinen, Fahrzeuge oder Software. Diese Investitionen führen dazu führen, dass Kapital gebunden wird. Ein Problem entsteht dabei dann, wenn diese langfristig Investitionen nicht langfristig finanziert sind. Um dies sicherzustellen wird der Anlagendeckungsgrad auch bekannt als „Goldene Finanzierungsregel“ genutzt. Diese Bilanzkennzahl schreibt uns den Grundsatz vor: Langfristiges Vermögen wird langfristig finanziert.

Definition und Berechnung

Der Anlagendeckungsgrad zeigt das Verhältnis zwischen Eigenkapital und Anlagevermögen. Damit gibt die Bilanzkennzahl über die Abdeckung der langfristigen Investitionen über Eigenmittel und damit über die „fristgerechte Finanzierung“. Die Bilanzkennzahl wird wie folgt berechnet:

Anlagendeckungsgrad = ((Eigenkapital + langfristiges Fremdkapital) / Anlagevermögen) * 100

Um diese Bilanzkennzahl berechnen zu können, benötigt ihr die einzelnen Elemente des Eigenkapitals in der Passivseite sowie das Anlagevermögen in der Aktivseite der Bilanz:

- Anlagevermögen: Immaterialle Vermögenswerte (z.B.: Software, Patente), Sachanlagen (z.B.: Gebäude, Maschinen), Finanzanlagen

- Eigenkapital: Stammkapital, Vorgetragene Gewinne/Verluste, Jahresergebnis, Rücklagen

- Langfristiges Fremdkapital: Bankkredite und Verbindlichkeiten mit Restlaufzeit > 5 Jahren, Pensions- und Abfertigungsrückstellungen

Maßnahmen zur Verbesserung der Bilanzkennzahl

- Alle genannten Maßnahmen zur Steigerung der Eigenkapitalquote

- Sicherstellung langfristige Finanzierung für jede Investition

- Umwandlung kurzfristige Kredite in langfristige Kredite

4. Liquiditätsgrade

Die Liquidität (auch Zahlungsfähigkeit) ist der Blutkreislauf jedes Unternehmens. Sie zeigt die Fähigkeit von Unternehmen, jederzeit ihren Zahlungsverpflichtungen nachzukommen. Um dies zu erreichen, müssen ausreichend liquide Mittel in Form von Guthaben auf Bankkonten oder Bargeld verfügbar sein. Es gilt: Je höher die Liquidität, desto höher die langfristige Zahlungsfähigkeit.

Definition und Berechnung

Die Liquiditätsgrade beschreiben die Deckung der kurzfristigen Zahlungsverpflichtungen mit den bestehenden liquiden Mitteln bzw. den zu erwarteten Zahlungseingängen. Um die Liquiditätssituation festzustellen, sind zwei Bilanzkennzahlen relevant:

Cash Ratio = Liquide Mittel/ kurzfr. Verbindlichkeiten

Quick Ratio = (Liquide Mittel + kurzfr. Forderungen) / kurzfr. Verbindlichkeiten

Um diese Bilanzkennzahl berechnen zu können, benötigt ihr die Verbindlichkeiten in der Passivseite sowie die Forderungen und die liquiden Mittel in der Aktivseite der Bilanz:

- Liquide Mittel: Kassenstand und die Summe der Kontostände aller kurzfristig zugreifbaren Kontokorrent- und Sparkonten

- Kurzfristige Forderungen: Forderungen, die in den kommenden 12 Monaten fällig sind. Darunter fallen Forderungen an Kunden und alle sonstigen Forderungen (z.B.: Steuern).

- Kurzfristige Verbindlichkeiten: Verbindlichkeiten, in den kommenden 12 Monaten fällig sind. Darunter fallen Verbindlichkeiten an Lieferanten, Personal und alle sonstigen Verbindlichkeiten (z.B.: Steuern).

Maßnahmen zur Verbesserung der Bilanzkennzahl

- Zahlungseingänge beschleunigen

- Auszahlungen zeitlich optimieren

- Optimierung der laufenden Kosten

- Investitionen zeitlich optimieren

- Alle Maßnahmen zur Erhöhung des Eigenkapitals

Unser Tipp: In unserem Blogbeitrag Erst verdienen, dann ausgeben haben wir 12 Tipps für euch aufgeschrieben, wie ihr eure Liquidität kontinuierlich verbessern könnt.

5. Net Working Capital

Der beste Weg zur laufenden Sicherstellung der Liquidität ist der Zugriff auf schnell verfügbares Kapital. Da die wenigsten von uns eine Bank besitzen, findet sich dieses Kapital im operativen Geschäft, also in den erwarteten Zahlungseingängen und in den Vorräten an verkaufbaren Waren. Die Bilanzkennzahl, die euch eine Aussage über die Höhe des schnell verfügbaren Kapitals gibt, ist das Net Working Capital (NWC). Es gilt: Je positiver, desto schneller können Geldflüsse generiert werden.

Definition und Berechnung

Das Net Working Capital zeigt, welcher Teil des verfügbaren Vermögens nicht durch Eigenkapital oder Fremdkapital finanziert ist und somit kurzfristig für das operative Geschäft genutzt werden kann. Die Bilanzkennzahl wird wie folgt berechnet:

Net Working Capital = Umlaufvermögen – liquide Mittel – kurzfristige Verbindlichkeiten

Um diese Bilanzkennzahl berechnen zu können, benötigt ihr die Verbindlichkeiten in der Passivseite sowie das Umlaufvermögen in der Aktivseite der Bilanz:

- Umlaufvermögen: Vorräte (Roh-, Hilfs- & Betriebsstoffe, Waren), Forderungen, liquide Mittel

- Kurzfristige Verbindlichkeiten: Verbindlichkeiten, in den kommenden 12 Monaten fällig sind. Darunter fallen Verbindlichkeiten an Lieferanten, Personal und alle sonstigen Verbindlichkeiten (z.B.: Steuern).

Maßnahmen zur Verbesserung der Bilanzkennzahl

- Alle Maßnahmen zur Erhöhung der Liquidität

6. Cash Conversion Cycle

Die bisher angeführten Bilanzkennzahlen zur Liquidität bieten eine gute Übersicht über Höhe und Anteil der verfügbaren Mittel, jedoch beantworten sie nicht die Frage: „Wie lange dauert es, bis das vorab ausgegebene Geld wieder als Umsatz zurückfließt?“. Jedoch beantwortet euch diese Frage der Cash Conversion Cycle. Für diese Bilanzkennzahl gilt: Je kürzer, desto besser die Liquidität!

Definition und Berechnung

Der Cash Conversion Cycle bemisst, wie lange liquide Mittel gebunden sind und somit nicht für das operative Geschäft genutzt werden können. Die Bilanzkennzahl wird wie folgt berechnet:

Cash Conversion Cycle = Lagerumschlag + Debitorenumschlag – Kreditorenumschlag

Um diese Bilanzkennzahl berechnen zu können, benötigt ihr noch drei weitere Kennzahlen:

Lagerumschlag = Vorräte / Umsatz * 360

Debitorenumschlag = Kunden Forderungen / Umsatz * 360

Kreditorenumschlag = Lieferanten Verbindlichkeiten / Umsatz * 360

Der ermittelte Wert für den Cash Conversion Cycle ist stark branchenbezogen, vor allem hohe Lagerstände beeinflussen diese Bilanzkennzahl für Produktionsunternehmen.

Maßnahmen zur Verbesserung der Bilanzkennzahl

- Alle Maßnahmen zur Erhöhung der Liquidität

- Lagerverwaltung optimieren

- Einkaufsmanagement optimieren

- Skonti bei Lieferanten nutzen

- Zahlungskonditionen mit Lieferanten verhandeln

Bilanzkennzahlen: Weniger ist mehr

Bilanzkennzahlen gibt es wie Sand am Meer und so manche Analysten finden in jeder Bilanzzeile eine vermeintliche aufregende Erkenntnis. Sinnvoller ist es jedoch, die Analyse auf jene Kennzahlen zu beschränken, die euch Anhaltspunkte für die Optimierung eures laufenden Geschäfts geben und deren Optimierung ihr auch kurzfristig steuern könnt.

Weiterführende Informationen

KMU Forschung Austria: Broschüre zur Bilanzanalyse

sevDesk: Beschreibung und Vorgehen zur Bilanzanalyse von unserem Integrationspartner

bilendo: Beschreibung und Vorgehen zur Bilanzanalyse von unserem Integrationspartner

Wir sind neugierig auf eure Erfahrungen!

Wie hat euch dieser Blogbeitrag gefallen? Konntet ihr für euch ein paar hilfreiche und nützliche Informationen mitnehmen? Erzählt es uns in einer E-Mail an [email protected]

Folge uns in den sozialen Medien und mit unserem Newsletter, um nichts zu verpassen:

Verwandte Artikel

Die wichtigsten Fragen des Beitrags noch mal auf einen Blick

Die wichtigsten Bilanzkennzahlen zeigen die Liquiditätssituation (z.B.: Liquiditätsgrade, Net Working Capital) und die Finanzierungsstruktur deines Unternehmens (z.B.: Eigenkapitalquote, Verschuldungsgrad).

Die Bilanz zeigt das Vermögen und Kapital eines Unternehmens. Sie besteht aus einer Aktivseite (linke Seite) und Passivseite (rechte Seite). Die Aktivseite zeigt das Vermögen (Mittelverwendung) und die Passivseite das Kapital (Mittelherkunft).

Bei der Bilanzanalyse wird der Jahresabschluss eines Unternehmens – bestehend aus Gewinn- und Verlustrechnung, Bilanz und Cash Flow – ausgewertet und für verschiedene Zwecke bewertet.

Controlling Wissen von A bis Z

Das Wichtigste rund um Controlling, Reporting, Planung und Unternehmenssteuerung an einem Ort.